以太坊ETF即将上市,灰度抛压有多大?

5月24日凌晨,随着8只现货以太坊现货ETF的19B-4表格被美SEC批准,上市交易只剩时间问题。以太坊现货ETF“闯关”成功后,ETH价格却在短暂上涨后下滑。与此同时,拥有数百万枚ETH的灰度的潜在抛压也引发市场担忧。

资金规模因缺乏质押机制受限

彭博ETF分析师James Seyffart的说法,以太坊现货ETF的S-1审批可能在“几周内”完成,也可能需要更长时间,该过程通常需要长达五个月的时间。根据S-1修正文件会有一轮为期两周时间的评论(类似于SEC为现货比特币ETF申请人提供的反馈)来推算,6月中旬肯定是有可能的。

Cobo联合创始人神鱼也发文称,参考比特币ETF,以太坊现货ETF的S-1文件审批最快需要两周时间,正常节奏可能需要3个月,预计可能会在6月初通过并在当月中旬开始交易。

受ETF进展激励,ETH接棒了BTC的上涨短期期权IV一度达到了150%,远高于目前BTC的同期IV。从大宗交易和市场交易结构看,ETH的看涨情绪仍然浓厚。

不过,当前也不少巨鲸和机构开始大量抛售。例如,据链上数据分析师ai_9684xtpa监测,某做空ETH的巨鲸/机构在昨晚将抵押借出的超3.8万枚ETH充值交易所后疑似卖出,价值9351万美元。

不但如此,MEV交易公司Symbolic Capital Partners于昨日抛售6968枚ETH,价值2738万美元;Lookonchain监测,昨日晚间某鲸鱼地址在ETH价格急跌后恐慌抛售7921枚ETH,价值为2970万美元;Spot On Chain监测,以太坊联创Jeffrey向Kraken存入1万枚ETH,约合3738万美元。

而相比比特币现货ETF的资金规模,外界普遍认为以太坊现货ETF空间有限。

譬如,彭博ETF分析师Eric Balchunas预测,以太坊现货ETF可能获得比特币现货ETF所获资产的10%至15%,达到50亿至80亿美元。

展开全文

上市初期抛售

神鱼则表示,6月至12月之间的上市初期的主要资金流入可能来自散户,占总资金的80至90%,机构用户参与较少。考虑到ETHE类似GBTC,市场可能会面临部分套利和出售压力,能否承受这种抛售压力尚待观察。在12月份后,机构投资者可能逐渐进入市场。

另外,出于合规需求的质押机制取消也被认为是削弱对现货以太坊ETF需求的重要原因之一。但HashKey Group首席分析师Jeffery Ding也预测道,以太坊现货ETF有望加入质押机制后,且预计在中期实现市场规模达到比特币现货ETF的75%。

灰度成ETF获批概率风向标

灰度被外界视为衡量ETF获批概率的重要指标之一。

在此前比特币现货ETF上市预期的博弈中,灰度GBTC负溢价就曾一路收窄。同样的,随着市场对以太坊现货ETF批准预期的升温,投资者也开始在ETF正式转换前大量购买折价份额的灰度以太坊信托(ETHE),但与GBTC不同的是,这种乐观情绪是在近一周开始。

The Block数据显示,自5月17日以来,灰度以太坊信托(ETHE)的成交量开始出现大幅增长,并在5月21日实现超6.87亿美元的交易量,创下2021年5月以来历史新高。

而在此之前的一个月,ETHE的交易量大多约在2000万美元至4000万美元之间。与此同时,ETHE相对其资产净值(NAV)的折价也从5月17日的20.52%大幅收窄至如今的7.19%,而在上月负溢价率还一度扩大至26%。

这些数据也在一定程度上展示了市场信心。然而,一旦以太坊现货ETF正式上市后,持有大量ETH的灰度也被认为或砸盘风险。投资者的这种担忧也并非空穴来风。

灰度的抛压

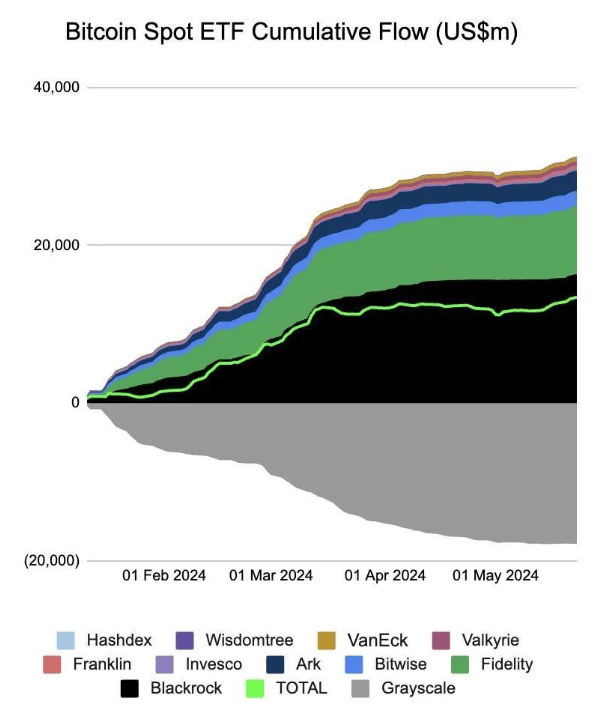

实际上,自灰度GBTC成功转换为比特币现货ETF后,Farside Investors数据显示,GBTC累计净流出达176.4亿美元,也是唯一一家流出规模如此高且持续近4个月资金流出的ETFCoinglass数据显示,截至5月24日,GBTC资产管理规模为194.13亿美元。

而据Coinglass数据显示,截至5月24日,灰度持有293.52万枚ETH,价值超111.7亿美元。虽然灰度的比特币规模远超以太坊,但套利利润的出逃以及ETF缺乏质押机制也被认为或带来资金流出。

不过,从整体比特币ETF的资金变化来看,GBTC这部分的资金流出已完全被其他ETF所覆盖。Farside Investors数据显示,截至5月22日,比特币现货ETF仍净流入超134.3亿美元。且从价格表现来看,当前比特币的价格较ETF推出之际上涨了约45%。

也就是说,虽然GBTC的资金流出给比特币带来了一定的抛售压力,但已被其他比特币ETF所消化,且对比特币价格并未有过多影响。这也对灰度以太坊ETF推出后对ETH的价格影响具有一定参考意义。

评论