恐高,很恐高,45万一枚BTC创历史新高,比特币减半后迎来的是暴跌还是大牛市

由于每轮比特币减半前都有很多“分析”说这一次减半很不一样,那么今年的减半算是利好还是利空?接下去还能带来更大的牛市吗?

减半周期论”到底是不是刻舟求剑

减半周期论用历史牛熊时间来佐证4年减半周期的正确性,但有一些人试图拿着放大镜抠细节,找出各种周期论地纰漏来试图打碎“比特币减半周期论”说服大家相信周期论就是不靠谱的刻舟求剑。

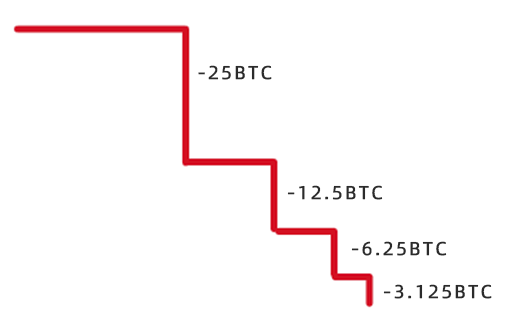

历年比特币减半时间表:

2009年1月,从创世区块开始,系统初始默认块50BTC

2012年11月,减半高度 210000 减半后奖励 25BTC

2016年7月,减半高度 420000 减半后奖励 12.5BTC

2020年5月,减半高度 630000 减半后奖励 6.25BTC

2024年5月(预计),减半高度 840000 减半后奖励 3.125BTC

在选择性认可的大潮中,众人的立场似乎都略带偏见。既然涉及到预测,那么人们往往倾向于选择符合自己利益的观点。那些洋洋洒洒的分析文章,加密社区的朋友们可能只是匆匆一瞥,然后简洁地回应:“分析的很好,但下次请别分析了。”

关于周期论的讨论和分析,是正面影响还是负面影响,最后完全看大家更愿意听哪个、愿信哪个了

减半 vs meme

在预期的引领下,一切行动都显得如此明智,无论何种消息都被解读为利好,市场也总是随之产生相应的反应。这就是股市中著名的"丁蟹效应"。每当郑少秋主演的电视剧上映,股市投资者都犹如经历一场风暴。丁蟹效应,其实质是从众心理的一种表现,人们因畏惧与主流观点相悖而选择随波逐流。

展开全文

相较之下,比特币的"减半效应"则显得更具逻辑与理论支持。作为中本聪为比特币系统设计的核心规则,它被反复验证,为大众带来了信心与预期。在加密市场中,奇事屡见不鲜,人们早已习惯于每四年期待一次的特殊事件。那些纯属虚构的meme尚能受到疯狂追捧,更何况拥有广泛共识的减半事件。市场已经习惯了这种预期。

如今的减半效应已被高度meme化,每当提及减半即将到来,人们的信心便瞬间恢复。事实上,加密社区与资本市场需要这样一个导火索,点燃市场的FOMO情绪。每一轮减半后,各种牛市逻辑与分析层出不穷,任何事情都被解读为利好,甚至不断自我催眠。

退一步讲,即便周期论只是一种迷信,但当越来越多的人相信并形成共识时,它便成为一种下意识的判断,引领市场趋势。正如人们在分析现货ETF通过这一重大利好半年后,市场非但未涨反跌的现象所示,市场往往不受理性左右,人们更愿意遵循所谓的"定律",如"利好出尽则是利空"。

比特币减半,利好 or 利空?

从前几轮减半后的市场看,加密牛市并不完全归功于减半本身,主要来自数字黄金概念的爆发、区块链智能合约的爆发、DeFi应用落地等不同的逻辑在支撑前几轮牛市。未来本身充满变数,往年的比特币减半时并不意味着利好马上来到,反而很多时候减半前后行情还是下跌的。比特币减半只能说是大行情的一个重要导火索而不能算是一个直接带来牛市的因素。比特币减半之后能不能像往常一样带来大行情,至少还需要综合考虑这些变数:

变数1:矿工奖励减少和生产成本上升

在开头提到的摩根大通分析师预测减半后比特币价格暴跌至42000的原因,源自于减半后比特币出块奖励的大幅缩减。简单来说,就是出块奖励从6.25枚直接减少到3.125枚,在算力芯片没有突破性升级的情况下,矿工生产比特币的成本将大幅上升。摩根大通分析师认为成本的上升会对价格产生负面影响。

每次减半周期,总有人担忧矿工因成本上升而撤离算力,从而影响比特币网络的稳定性,甚至可能导致“猝死”的严重后果。然而,前几个减半周期的历史数据告诉我们,比特币反而更为活跃。

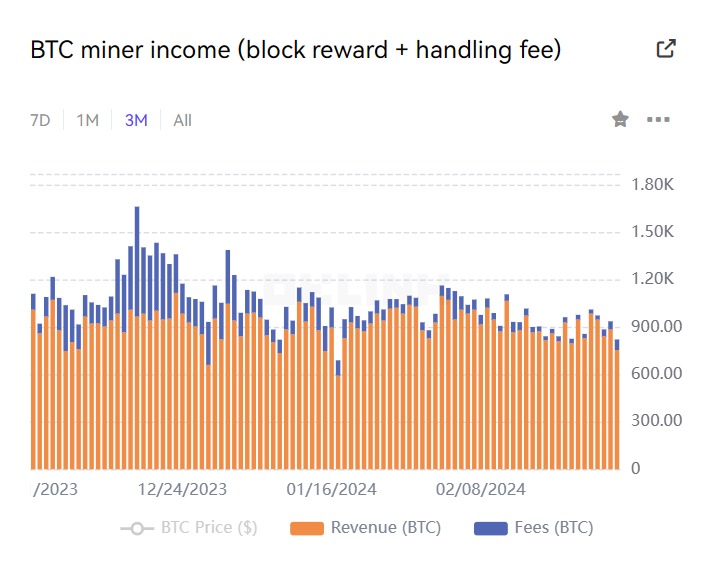

虽然许多人包括这位摩根大通的分析师可能忽略了矿工和比特币生态带来的手续费收入,但根据链上数据,过去三个月里,矿工收入中手续费收入的占比正在下降。在矿工热潮时期,这一比例高达40%,而现在普遍在5%-8%之间。如果比特币生态无法持续火热,且比特币自身价格无法持续上涨,那么矿工收入减少的问题确实值得我们深思。

图源:oklink

变数2:比特币生态崛起

自下而上的比特币生态发展模式令许多人始料未及,但不管如何,它都给数字黄金比特币插上了又一对全新的翅膀,人们自当不遗余力地深挖它背后的价值,或许水面之下是一个更大的金矿。来自比特币智能合约层头部项目Stacks在社交网络发布的一张图非常直观的展示了这种预期:

变数3:全球经济衰退、美元不降息

现货ETF只是打开了一个入口,还得要有资金流进来才有用,因此,真正的利好在于今年的美元“放水”,这时才能体现出ETF这个超级入口的价值所在。当比特币带来得预期偏弱时,现货ETF流入的资金也随时可能流走。如果美股遭遇滑铁卢上演“股灾”无底洞,资金会不会率先从比特币现货ETF回撤?

变数4:比特币开始替代黄金的避险功能?

从比特币另外一个避险功能的角度上来说,现在的比特币已经今非昔比,同样在现货ETF的推动下,走向全球性主流资产的比特币会逐步降低波动性,凸显它的“数字黄金”的避险属性,要知道当经济衰退、股市下行时,人们通常会选择一些避险资产诸如“黄金”及其衍生品来进行风险对冲,现在多了一个选项,资金会不会分流向比特币ETF呢?

近日,分析指出,比特币现货ETF上线后获得的大量资金流入,似乎是以黄金ETF的资金流出为代价的。在2月份的第一周,投资者就从黄金ETF中赎回了8.58亿美元,截至上周的黄金资金流出达到32亿美元。

变数5:定律失灵、比特币减半势能和影响力下降

当人人皆预测它即将到来时,市场往往与之背道而驰,多数人便成了资本的牺牲品。就如过去股市中那句“五穷六绝七翻身”的俗语,那是1980至1990年代香港股市的一段传奇:每逢五月,股市便开始跌宕,六月更甚,然而七月,股市总能奇迹般地翻身。但随着时间的流转,这个“预言”或“定律”在1990年代中后期开始被人以各种方式“预防”与“反制”,一番操作后,这个升跌周期不断提前出现,甚至失去了其参考价值。

比特币的区块奖励每轮阶梯式减半,同时减半的额度也在大幅降低。这意味着这种机制的步子和力度越来越小,有助于后期网络和价格的稳定。然而,后续的减半可能将不再具备前期减半的势能和实质性影响力,它更多地是成为一个“纪念日”。接下来,我们真的需要关注“比特币生态”的发展了。

比特币块奖励每轮阶梯减半的步子和力度变化趋势

虽然有些变数看起来未必是乐观的,有些变数则多空难辨,但希望最后能倾向于好的一面,当趋势形成,一切都将沿着它前进。

小结

比特币减半或许从来都不是导致牛市的直接原因,而是万事俱备只欠东风里的“东风”。市场也从来不是一个判断对错、讲理性的地方,周期论是不是刻舟求剑显然已经不重要了,因为它背后有强烈的需求和逻辑。

2024年,接下去尽管变数喜忧参半,但资本们可以打的叙事组合牌很多,包括减半+ETF流入+比特币生态+美元降息等多个逻辑的叠加,价格的增长将解决一切问题,在这种背景下,可能又要让周期论给“装”到了。

评论